Βολές κατά της ασφάλειας των συστημικών τραπεζών εξαπολύει ο πρόεδρος της Συνεταιριστικής τράπεζας Θεσσαλίας Αναστάσιος Λάππας, τονίζοντας επί λέξει ότι «συστημικός δεν σημαίνει αυτόχρημα και ασφαλής».

Η επισήμανση προέρχεται από συνέντευξη που παραχώρησε στην οικονομική ιστοσελίδα reporter.gr στην οποία σκιαγραφεί την πορεία της τράπεζας, στο τιμόνι της οποίας ο ίδιος βρίσκεται επί 22 συναπτά έτη και μάλιστα από την πρώτη ημέρα ίδρυσής της.

Μεταξύ άλλων ο κ. Λάππας με τα στοιχεία που παραθέτει αποκαλύπτει ότι η τράπεζα, μετά τις ζημιές του 2015, θα εμφανίσει κερδοφορία 1,1 εκ. ευρώ για το 2016. Αναφερόμενος στους στόχους του τραπεζικού ιδρύματος που διευθύνει, τονίζει ότι με βάση τη στρατηγική ανάπτυξης, επόμενο βήμα της είναι να εξομοιωθεί το μερίδιο αγοράς της σε όλη τη Θεσσαλία με αυτό της περιφερειακής ενότητας Τρικάλων, όπου εδρεύει, γεγονός που θα διπλασιάσει τα μεγέθη της. Και έπεται φιλόδοξα η λειτουργία σε εθνικό επίπεδο με την δημιουργία καταστημάτων στην Αθήνα και τη Θεσσαλονίκη για την εξυπηρέτηση των εκεί διαμενόντων Θεσσαλών.

Τον Δεκέμβριο του 2016, η τράπεζα είχε 80 υπαλλήλους, από τους οποίους 31 εργάζονται στη διοίκηση και οι 49 στα καταστήματα.

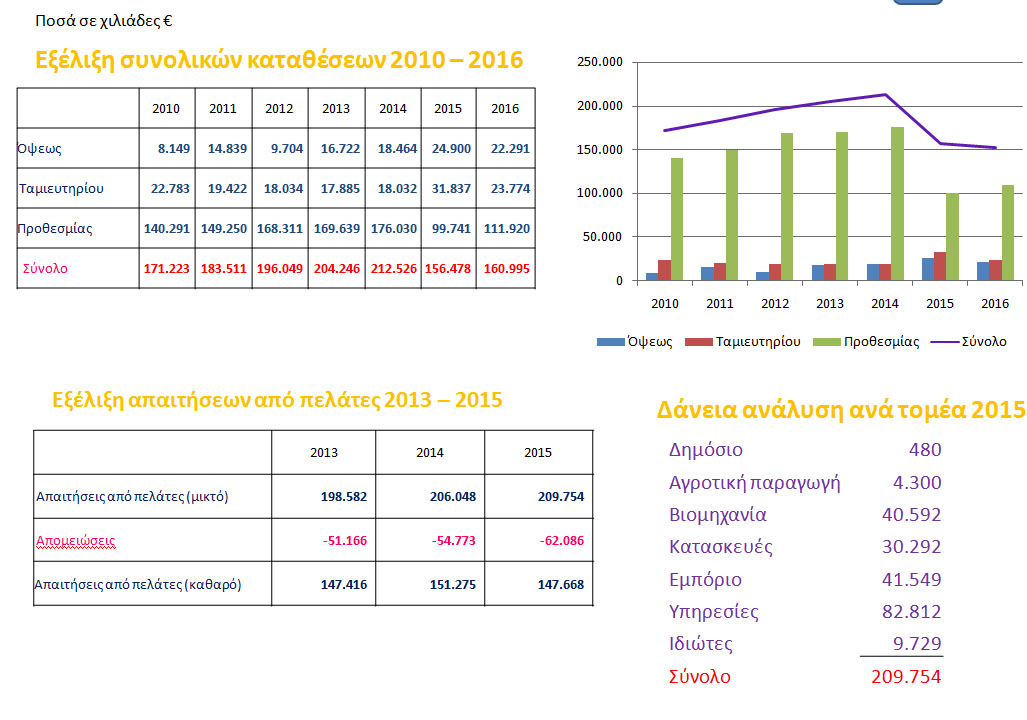

Οι συνεταίροι υπερβαίνουν τις 12 χιλιάδες. Το μερίδιο αγοράς ήταν στο 1,7% στη Περιφέρεια τον Ιούνιο του 2016. Ειδικά οι προθεσμιακές καταθέσεις ανέρχονταν στο 5,16% και στη Περιφερειακή Ενότητα Τρικάλων στο 9,6%.

Προτεραιότητα οι ΜΜΕ

Στα δάνεια η βασική μέριμνα εστιάζεται στις επιχειρηματικές χορηγήσεις. Σημαντική παρουσία έχει επίσης στην Περιφέρεια με 2.721 λογαριασμούς πελατών, με στόχευση σχεδόν αποκλειστικά στις χορηγήσεις προς ΜΜΕ, όπου διοχετεύεται το 96% των συνολικών χορηγήσεων με προϊόντα που εκτείνονται από αλληλόχρεους λογαριασμούς μέχρι μακροχρόνια επενδυτικά δάνεια. Το ισχνό 4% μοιράζεται ισόποσα στην καταναλωτική και στεγαστική πίστη.

Το ποσοστό των μη εξυπηρετούμενων ανοιγμάτων ανέρχονταν στο 52% τον Σεπτέμβριο του 2016, με τον δείκτη κάλυψης να είναι στο 57%, ενώ πολύ θετική εμφανίζεται η σχέση χορηγήσεων προς καταθέσεις η οποία είναι της τάξης του 100%.

«Η Τράπεζα στηρίζεται στα δικά της πόδια χάρη στην εμπιστοσύνη της κοινωνίας», παρατηρεί ο πρόεδρος της Συνεταιριστικής Θεσσαλίας, επισημαίνοντας ότι «η ρευστότητα παρακολουθείται καθημερινά ώστε εγκαίρως να λαμβάνονται αποφάσεις σχετικά με τις συνθήκες χρηματοδότησης, όπως οι φορείς (π.χ διατραπεζική γραμμή) και το κόστος (π.χ επιτόκια)."

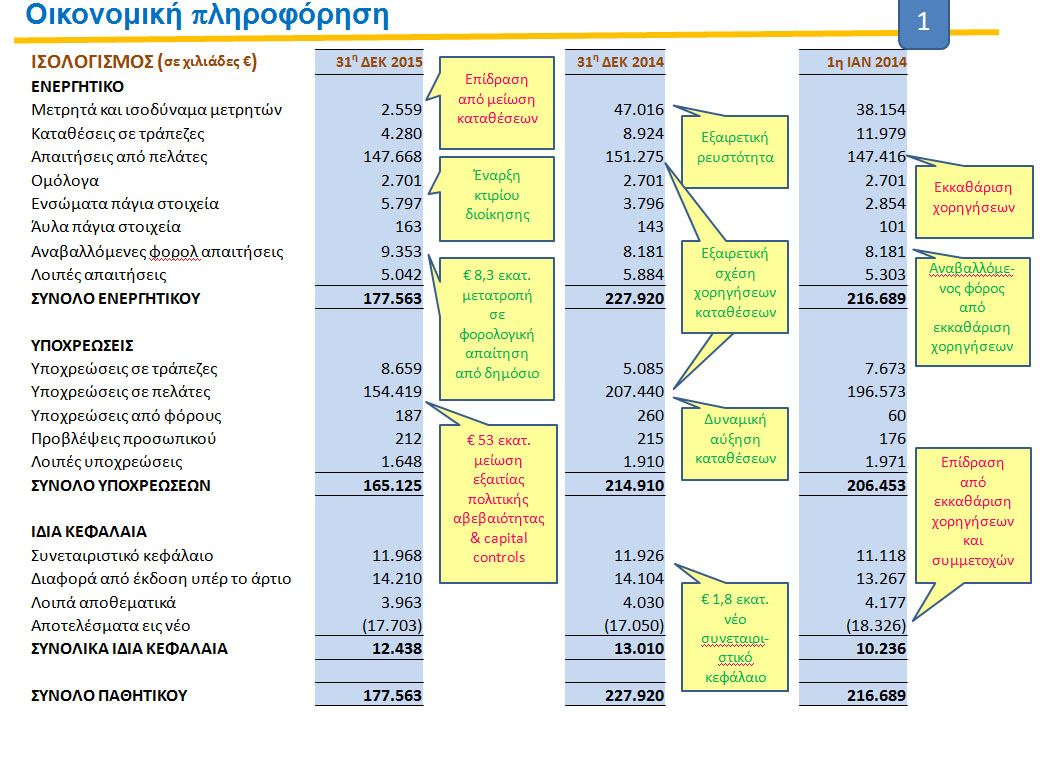

Η κύρια πηγή χρηματοδότησης, είναι οι προθεσμιακές κατά το μεγαλύτερο μέρος τους καταθέσεις των πελατών, οι οποίες ανέρχονται στο 86% του Παθητικού. (159 εκ. ευρώ τον Δεκέμβριο του 2016). Το δεύτερο σημαντικότερο μέρος του Παθητικού είναι η συμμετοχή των συνεταίρων στα ίδια κεφάλαια της Τράπεζας που ανέρχεται στα 26 εκ. ευρώ (ποσοστό 14%).

Το πολυτάραχο πρώτο εξάμηνο του 2015 που έφερε τα capital controls η Τράπεζα για πρώτη φορά στην ιστορία της άνοιξε προληπτικά γραμμή χρηματοδότησης σε συστημική Τράπεζα, ορίου 15 εκ. ευρώ. Πολύ γρήγορα ωστόσο, όπως λέει ο κ. Λάππας, στο τέλος του 2016, μετά τις θετικές εξελίξεις στην καταθετική της βάση, η γραμμή μηδενίστηκε.

Σήμερα, ο δείκτης κάλυψης ρευστότητας βρίσκεται στο 129% με ελάχιστο όριο το 70%, ο δείκτης σταθερής χρηματοδότησης σο 113% με όριο το 100%, ο δείκτης κεφαλαίου κοινών μετοχών στο 8,6% με όριο το 5,1% και ο συνολικός δείκτης κεφαλαιακής επάρκειας στο 11% με όριο το 8,6%».

«Συστημικός δεν σημαίνει και ασφαλής»

Ο κ. Λάππας υπογραμμίζει εμφατικά ότι η παρουσία των Συνεταιριστικών Τραπεζών είναι μονόδρομος για την ανάπτυξη των μικρομεσαίων επιχειρήσεων στη χώρα. Όπως υποστηρίζει, «η ολιγοπωλιακή διάρθρωση του πιστωτικού συστήματος και η συγκέντρωση σε λίγα μεγάλα συστημικά Ιδρύματα, μοιραία θα κατευθύνει την χρηματοδότηση στις μεγάλες επιχειρήσεις. Οπότε, οι Συνεταιριστικές μπορούν να αναδειχθούν σε αξιόπιστο βραχίονα της τοπικής και περιφερειακής ανάπτυξης».

Και άλλωστε, προσθέτει ο ίδιος «το να είναι κανείς “συστημικός” δεν σημαίνει αυτόχρημα ότι είναι και ασφαλής. Οι ζημίες των Συνεταιριστικών Τραπεζών και οι συνέπειες στη ρευστότητα ήταν πολύ μικρότερες από το υπόλοιπο σύστημα το οποίο καλύπτει το 1/3 των αναγκών του από την ΕΚΤ. Στον Συνεταιρισμό οι ανάγκες αυτές ήταν της τάξης του 10%-15% και κάποιες Τράπεζες δεν είχαν καθόλου ανάγκες».